Магазины-партнеры райффайзен банка со скидками. Программа лояльности Всё Сразу от Райффайзенбанка Партнеры Райффайзенбанк кэшбэк

Кэшбэк сервисы, в чем подвох «бесплатного сыра»? В последние годы покупатели активно переходят на кэшбэк. Это популярные системы возврата части потраченных средств на приобретение покупки. По сути те же скидки, но вместо экономии покупатель сначала тратит деньги, а потом получает их обратно.

Обычно средства возвращаются в виде баллов, копятся на специальном счету и имеют ограниченный круг применения: средства можно потратить только в определенных торговых точках и оплатить конкретные услуги (у партнеров банка).

Сегодня мы рассмотрим (со всех сторон), препарируем (от и до), найдем плюсы и скрытые минусы у очередного банковского продукта, карты «Все сразу» от Райффайзенбанка.

Все и сразу от Райффайзенбанка

Для начала разберем, чем же так заманчиво предложение немецкого банка, который входит в список лучших в РФ. Пластиковая карта привлекает достаточно высоким (если сравнивать с предложениями конкурентов) кэшбэком в 5% на все покупки. Учитываются не только траты в магазинах, заправках или ресторанах, но и оплата коммунальных услуг. Как обещает яркая реклама, заполучив карточку Райффайзенбанка, клиентам больше не понадобятся карты , которые позволяли экономить при покупках в конкретных категориях.

Схема обычно довольно распространенная: клиент сам выбирает несколько категорий (рестораны, заправки, продуктовые магазины, автосервисы), в которых получит максимально большой кэшбек. На приобретения в остальных категориях возврат средств будет мизерный (обычно не более 1%). Карта Райффайзенбанка разрушила эту систему и клиентам было предложено совершать любые покупки с одинаково высоким процентом кэшбека, но все ли так безоблачно на самом деле? Карточка выпускается в двух вариантах:

- Дебетовая.

- Кредитная.

Хотя условия изначально для обеих карт одинаковые, спустя год использования ситуация меняется.

Райффайзен банк: дебетовые карты

Владельцам дебетовых карт начисляют по 1 баллу за каждые потраченные 50 рублей. Условия действительно роскошные, но спустя год ставка кэшбэка с 5% снижается ровно вдвое - до 2,5%. Теперь клиенты получают 1 бал за каждые 100 руб, что уже не кажется таким выгодным. Эти условия немногим отличаются от предложений .

Правда, есть и приятный бонус: ограничение на категории товаров и услуг все так же отсутствует. Для новых клиентов банка первый год обслуживания бесплатный. Дальше придется платить по 1 490 руб ежегодно.

Если вы никогда не пользовались продуктами Райффайзенбанка или давно отказались от их услуг, но решили обратиться вновь, то вас ждет такое приятное дополнение.

Райффайзен кэшбэк на кредитной карте

Оговоримся сразу, кредитную карточку брать выгоднее. Можно считать это приятным бонусом тем, кому не хватает собственных средств для оплаты счетов. Независимо от того, сколько времени прошло с оформления карточки, кэшбэк остается неизменным в 5%. Первый год обслуживания бесплатный, но только для новых клиентов. На покупки в течение первого года использования начисляются двойные баллы.

Что покупать, чтобы получить кэшбэк Все сразу

Условия от Райффайзен банка в отношении категорий покупок более чем лояльные. Баллы начисляются практически за все, что действительно выгодно подчеркивает преимущества продукта на фоне конкурентов. Клиент не получает кэшбэк только при погашении кредитов, банковских переводах, выведении средств на электронные кошельки и за операции, которые имеют отношение к казино или лотереям.

За все остальные траты в магазинах, ресторанах, заправках, при оплате сотовой связи или интернета, туристических путевок клиенты получают честно заработанный кэшбек.

А так ли честно банк позволяет распоряжаться полученными баллами?

Куда тратить: подводные камни

Карта от Райффайзен банка «Все сразу» имеет противоречивые отзывы от клиентов. Над радужными условиями сгущаются мрачные тучи недовольства и некоторые говорят об откровенном обмане. Поговорим о неприятном - о тех нюансах, которые всплывают уже после оформления банковского продукта. Баллы хранятся в вашей копилке на протяжении трех лет.

По истечении этого срока они сгорают. В рекламе об этом не говорится, но у клиентов есть лимиты на зачисление баллов:

- Не более 1 000 в месяц и 40 000 в год для клиентов, которые оформили продукт до 1 июля 2017 года.

- Не более 1 500 баллов в месяц всем остальным клиентам (кто оформил позже этой даты).

Есть приятная «плюшка» в виде бонусных 500 баллов в день рождения клиента.

Итак, вы собрали целую копилку баллов, но не знаете, куда и как их потратить. Банк предлагает два варианта:

- Купить сертификат от партнера.

- Обменять баллы на деньги.

Второй вариант привлекательнее во всех смыслах, поэтому подробнее рассмотрим именно его. Как обменять деньги? Банк предлагает специальные виртуальные купоны-обменники. Курс на них, вопреки желаниям клиентов, не 1:1. Чем больше сумма баллов, тем выгоднее обмен. К примеру, чтобы получить 250 рублей, нужно собрать 500 баллов. С учетом «стоимости» 1 балла (50 руб) при покупках, можно легко посчитать, что ради 250 руб клиенту придется потратить 25 000 руб (это для в 5%).

Владельцам дебетовых карточек после снижения ставки кэшбэка вообще придется потратить 50 000 руб. В реальности выходит, что при обмене небольших количеств баллов на мизерные суммы, возврат средств составляет всего-то 1-0,5 %. Единственная приятная новость - во время обмена соотношение баллы/деньги меняется в пользу клиента. Чем больше баллов он решил обменять, тем выгоднее условия сделки.

Самым недостижимым рубежом считается сумма в 20 00 баллов. Ее можно обменять на 50 000 руб, но для этого придется потратить целый 1 000 000 руб.

И все это в течение трех лет, иначе накопленные баллы сгорят. Некоторые могли бы умудриться с ежемесячными тратами в 60 000-75 000 руб собрать такую сумму даже за год, но вот незадача, введенные лимиты на зачисление баллов не позволят этого сделать.

Обвинять банк в мошенничестве было бы неправильно. Эта система «защиты интересов» была введена специально после того, как некоторые продвинутые клиенты намеренно делали крупные покупки (авто, к примеру). За месяц они собирали необходимое количество баллов для получения вожделенных 50 00 руб.

Еще одна неприятная новость - при оформлении покупки сумма округляется не в пользу клиента. Если по карточке 1 балл зачисляется за каждые 50 руб, то с суммы 149 руб клиент получит 2, а не 3 балла.

Можно сделать один неутешительный вывод: миллионером с карточкой «Все сразу» клиенту не стать точно. В качестве легкой «поддержки штанов» в трудные периоды этот банковский продукт использовать можно, а вот разбогатеть на ней нереально.

Кто может получить карту “Все сразу”

Карточку можно оформить в двух вариантах:

- Именную.

- Мгновенную.

Первый способ оптимален для тех, кто готов подождать, пока пластик изготовят. Второй вариант больше подойдет для срочного оформления.

Для получения дебетовой карточки достаточно одного лишь паспорта. Чтобы оформить кредитку, потребуется небольшой пакет документов. Потенциальным клиентам предлагают предоставить на выбор:

- Справку 2-НДФЛ.

- Справку о доходах по форме банка.

- Документы на авто.

- Загранпаспорт с отметкой о пересечении границы за последний год.

Заявку можно оформить прямо на сайте банка. В остальном требования к потенциальному клиенту стандартны: совершеннолетние граждане России без уголовного прошлого и с положительной кредитной историей. Хотя ответ обещают дать в максимально короткие сроки, некоторым обратившимся приходится ждать достаточно долго (почти неделю).

Еще один важный нюанс - это страховка. Менеджеры будут всеми правдами и неправдами навязывать ее клиенту, вплоть до доверительных советов «а то могут отказать».

Нет, не могут отказать из-за нежелания застраховаться. Менеджерам дали команду «фас» и они должны выполнить план по количеству оформленных страховок. Потенциальный клиент имеет полное право от нее отказаться. Если вы все же «купились» на уговоры и дали свое добровольно-принудительное согласие, то от страховки также можно отказаться уже после оформления договора.

Карта «Все сразу» от Райффайзенбанка частично оправдывает свое многообещающее название. Клиенты могут рассчитывать на кэшбэк, могут получить реальные деньги или сертификаты, но на огромные суммы или невероятную выгоду рассчитывать не стоит.

Рассматривайте этот продукт, как источник приятных бонусов, которые всего лишь частично облегчат ваши финансовые проблемы, немного поддержат в кризисы, но уж точно не спасут от банкротства или безработицы.

Привет всем желающим платить меньше!

На этот раз залезем в тему банковской сферы и поглядим, чего такого интересного нам предложить «Райфф».

Сегодня обсуждаем кэшбэк от «Райффайзен»-банка. Есть у него отличная карточка под названием #ВСЁСРАЗУ. Кто не знает — такое название у нее не просто так. Это реально классный продукт, который, я бы сказал, взорвал финансовый рынок. Сначала 100 дней , а теперь это. Действительно, отличное предложение.

Однако стоит рассмотреть все особенности этого «пластика» и сам банк более подробно, чтобы понимать, чего можно от них ждать и как получить максимум плюшек.

Это поистине уникальное предложение от банка, который находится в ТОП-50.

Я активно слежу за новостями от банков и могу сказать, что сегодня нет ничего подобного на рынке.

Практически уверен, что многие устали уже сотрудничать сразу с несколькими банками только потому, что на какие-то товары они предлагают повышенный cashback.

Кэшбэк в Райффайзенбанке одинаковый везде, что, мягко говоря, очень приятно. Вы реально можете отказаться от ненужных пластиков и освободить место в кошельке. Да и на обслуживании счета сэкономите.

Сами посчитайте, сколько денег вы тратите каждый месяц за ведение счетов в разных банках.

Есть несколько нюансов, о которых необходимо знать клиентам, но о которых банкиры молчат.

Это естественно: зачем сразу говорить о плохом.

Дело в том, что бонус в виде возвращения 5% денег на счет предоставляется только по кредитке. И оформляется она только по паспорту.

А вот по дебетовке возвращается всего 3,9%.

Хотя, я считаю, это тоже неплохо, учитывая, что обычно размер каши редко превышает 1,5%.

Согласитесь, что большинство банков максимум позволяет получить 10% на один вид товаров, а по остальным дается всего 1% или 1,5%.

Например, 10% дается на покупку бензина.

Из головы приходят «Альфа» + «Ак Барс» и т.п.

Там есть «пластинки» с таким кэшбэком.

А теперь давайте посчитаем, на что вы больше тратите деньги: на покупку бензина или на еду, развлечение и все остальное?

Правильно, бензин будет далеко не на первом и даже не на втором месте (конечно, если вы не живете в доме на колесах а-ла США).

А по карте #ВСЁСРАЗУ сам по себе cashback на любые покупки будет одинаковым.

Поверьте, вы реально выигрываете в финансовом плане.

Кому это надо?

Этот продукт предназначен для всех, кто пользуется пластиковыми картами для осуществления взаиморасчетов с поставщиками товаров и услуг.

Во как загнул!

В отличие от ряда других предложений от конкурентов, которые заточены специально под водителей, геймеров, любителей шопинга, эта карта бьет все.

Вот что говорит страничка карты -

- Расплачиваясь кредитной #всёсразу, вы получаете кэшбэк до 5% за любые покупки

- Покупайте авиабилеты, технику, расплачивайтесь в супермаркетах, на АЗС, оплачивайте ЖКХ и многое другое – кэшбэк будет начислен за все покупки

Ее можно использовать совершенно везде и получать одинаковое количество каши от банка.

#ВСЕСРАЗУ может заменить большую часть ваших карточек (название-то говорящее получается!).

Более того, «Райфф» постоянно проводит различные акции, поэтому у вас будет возможность принять в них участие.

А этот австриец очень щедрый на разные плюшки.

Не даром он снискал уважение у россиян.

Хочу отметить, что «Райффайзен» – это крупный банк, который находится в России почти с момента ее появления .

Думаю, это говорит о многом, так как он смог пережить дефолт. Кстати, он всегда баловал клиентов своими предложениями и высокими стандартами обслуживания.

Даже отзывы клиентов говорят в пользу этой конторы. О них, кстати поговорим ниже.

Кредитка или дебетовая карта?

Карта «Райффайзен»-банка с кэшбэком может быть разной, как я уже говорил.

По дебетовой можно расплачиваться за покупки только своими деньгами, кредитка дает еще и лимит от банка.

Вот как сильно вы понравитесь банку, столько денег и получите от него.

Но нужно понимать, что именно можно получить.

- Кстати, по кредитке предоставляется довольно неплохой льготный период – 52 дня .

- За это время вполне реально вернуть деньги в полном объеме.

- Конечно, если не взяли несколько сотен тысяч рублей при зарплате в 20 тысяч рублей.

- Тут, хоть убейся, но вернуть все вовремя не получится.

- А тогда вы автоматически попадаете на проценты.

А еще банк оставляет за собой право в одностороннем порядке менять кредитный лимит. Как показывает практика, изменения происходят только в большую сторону в качестве награды за то, что заемщик активно пользуется кредиткой.

Коль больше народу все-таки склоняется к «дебетке», поговорим про условия карты #ВСЁСРАЗУ с кэшбэком от «Райффайзенбанка».

Что нам говорит официальный сайт?

Получайте кэшбэк в рублях или подарочные сертификаты!

- За любую покупку вам начисляются баллы, которыми вы можете гибко управлять в личном кабинете на сайте программы. Вы сами выбираете, как и когда потратить накопленные баллы.

Как потратить баллы?

- Обменивайте баллы на рубли

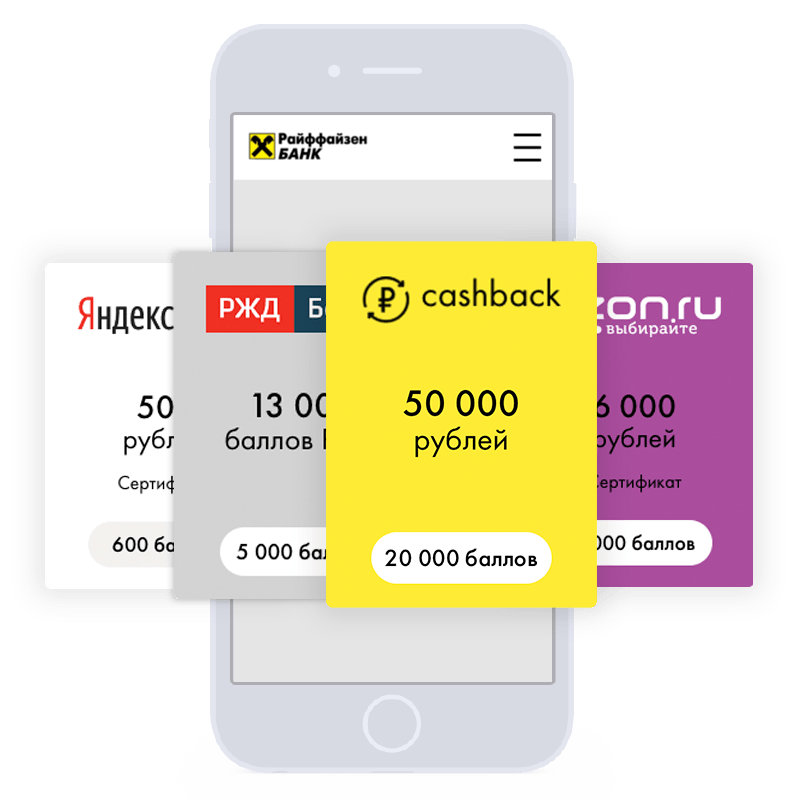

- Обменивайте баллы на сертификаты партнеров: Яндекс Такси, Озон.ру, баллы «РЖД Бонус», мили S7 Airlines или благотворительные взносы.

На очереди — карта #ВСЁСРАЗУ с кэшбэком в 5% от «Райффайзенбанка» (кредитная).

Снова приведу табличку, чтобы было понятно, что к чему.

| Валюта | Российские рубли |

| Процентная ставка для льготных операций | от 28% |

| Годовая комиссия | — |

| Стандартный дизайн | 1490 рублей |

| Индивидуальный дизайн | 1990 рублей |

| Уведомления об операциях | 60 рублей |

| Переводы между картами, выдача наличных, квази-кэш операции | 3% от суммы операции + 300 рублей |

| Выдача наличных в сторонних банкоматах | 3,9% от суммы операции + 390 ₽ |

| Операции за рубежом в валюте отличной от валюты счета | 1,65% от суммы операции |

| Комиссия за внесение наличных в кассе | наличных в кассе 100 рублей при внесении суммы до 10 000 рублей, а также в других валютах |

В общем, вот такие условия у нас получились с вами с картой с кэшбэком в 5 процентов от «Райффайзенбанка». Решайте сами, выгодно али нет.

Статусы

Банк предлагает оформить карты, которые обслуживаются платежной системой «VISA».

В зависимости от статуса, можно получать различные дополнительные плюшки.

| «Classic» | «Gold» | «Platinum» |

возможность снятия до 150 000 рублей в день; получение бонусов и скидок в магазинах-партнерах платежной системы; круглосуточная поддержка специалистов банка. | снятие до 200 000 рублей в день; возможность получения повышенных скидок и дополнительных бонусов в магазина-партнерах системы VISA; участие в акциях платежной системы; предоставление более выгодных ставок по депозитам и кредитам; круглосуточная техническая поддержка. | все бонусы предыдущего статуса; предоставление персонального менеджера; курс конвертации валют, как на бирже; обслуживание в любом отделении Райффайзенбанка вне очереди; предоставление карты PriorityPass; бесплатная страховка при вылете за границу; трансфер из аэропорта; индивидуальные ставки по вкладам и кредитам. |

Клиент сам может выбрать, что ему нужно.

Все зависит от финансовых возможностей и потребностей.

Как говорится: «каждому по потребностям».

Особенности кэшбэка от Райффайзенбанка по карточке #ВСЁСРАЗУ

Так, тут сразу оговорим, что бумажки вы не получаете. Я имею в виду денюжку. Система банка работает только по балльной системе, однако все не так категорично.

В итоге имеем то, что карта с кэшбэк #ВСЁСРАЗУ от «Райффайзенбанка» начисляет баллы, а не реальные рубли.

Вот менять их можно на настоящие деньги по различному курсу.

Чем дольше вы копите их, тем больше вам причитается .

Своего рода депозит.

Хороший совет от Харрисона Форда!

Хороший совет от Харрисона Форда! Предположим, что вы тратите 50 000 рублей в месяц.

Вот что «Райфф» вам даст за это:

- 1000 баллов или 600 рублей за месяц;

- 4000 баллов или 4000 рублей за 4 месяца;

- 20000 баллов или 12000 рублей за 12 месяцев.

Если вы тратите больше 50 000 рублей в месяц, то на следующий год обслуживания можно получить увеличенный cashback от «Raiffeisen’a».

Надо исходить из того, что с кредитной «пластинки» зачисляется 1 балл за каждые потраченные 50 рублей, а при оплате дебетовым пластиком 1 балл начисляется за потраченную сотку.

Дополнительные преимущества

По карте «ВСЁ и СРАЗУ» можно получать скидки до 40% в магазинах-партнерах банка.

А таких реально много.

Более того, партнерская сеть постоянно расширяется.

Хочу сказать, что можно неплохо экономить не только на кэшбэке, но и на скидках.

Наиболее популярные партнеры – это:

- «Wildberries» ; Полный обзор способ экономии в этой сетке шмоток .

- «Ламода» ; По этому магазину — то же самое. и узнать, как экономить в нем через возврат денег за покупки.

- «YOOX» ; Кому интересно узнать схемы получения кэшбэка в этом магазине — .

- «YvesRocher» ;

- «Rentalcars.com» и др.

Это только малая часть.

Полный список партнеров можно всегда посмотреть на официальном сайте банка по ссылке //skidki.raiffeisen.ru/partners/

Поверьте, их там много.

Несмотря на тот факт, что размер скидки зависит не только от самого магазина, но и от суммы покупки, получать ее приятно.

Вы расплачиваетесь картой, копите баллы для cashback’a, а еще вам предоставляют скидку.

Двойная экономия!

Кстати, есть и разные сервисы, которые тоже помогают экономить.

Ну нам ли с вами об этом не знать?!

В общем, если использовать все возможные способы, то сделать покупку можно с 50% скидкой.

Как копить баллы?

Не всем понятно, как начисляется кэшбэк в «Райфайзенбанке».

На самом деле все довольно просто:

- 500 баллов зачисляется в День рождения;

- 1 балл зачисляется за каждые потраченные 50 рублей с кредитки и 100 рублей с дебетовой карточки.

Естественно, по карте «Райффайзенбанка» с кэшбэком в 5 процентов или в 3,9 процента начисляются только за операции, совершенные безналичным способом.

Знаю, опять заумно звучит, но иначе это и не скажешь.

Если вы снимаете «нал», то бонусы не получите.

Согласитесь, что это справедливо.

Ведь цель — это заставить людей отказать от наличности.

Заостряю внимание ! Если вы сначала оформили дебетовую карту, вы можете ее закрыть через год и получить кредитку. Все накопленные бонусы сохранятся. Это очень важно, учитывая тот факт, что со второго года по дебетовой значительно ухудшаются условия сотрудничества с банком.

А открытие второй карточки позволяет снова получать все плюшки по максимуму .

Да еще и сохраняется ваш бонусный баланс, что особенно приятно.

Мне кажется, что это реальная фишка, которая просто делает банку честь.

Кстати, баллы не начисляются при покупке лотерейных билетов и во время игры в казино.

Это не прихоть банка, а требование российского законодательства.

Как посмотреть кэшбэк в виде баллов в «Райффайзенбанке»?

Способов миллиард. Шучу, конечно.

Мы сейчас крутимся только вокруг двух «пластинок» (названия я уже повторять не буду), поэтому логично ответить вам развернуто.

Поскольку это достаточно интересный вопрос, мне его задают в комментариях и на почту. Ну вот как посмотреть кэшбэк на карте #ВСЁСРАЗУ от «Райффайзена»?

Ответ: через «Личный кабинет» на официальном сайте или мобильное приложение.

Как войти в личный кабинет?

Для этого потребуется войти на официальный сайт банка и в режиме «онлайн» самостоятельно посмотреть все, что нужно. Хочу сказать, что можно воспользоваться не только личным кабинетом через стационарный компьютер.

Адрес УРЛ личного кабинета  Вот так входить в ЛК «Райфа»

Вот так входить в ЛК «Райфа»

Банк предлагает мобильное приложение, в котором также есть вся необходимая информация о действующих счетах.

Я сам его скачивал и могу смело заверить, что оно довольно удобное и понятное.

- Только вот иногда зависает.

- Достаточно знать логин и пароль, чтобы осуществить вход.

- Эта информация обычно находится в договоре.

- Если клиент не менял пароль, то он всегда может прочитать его в договоре.

- Ну, а если вы его забыли, то надо обращаться в техподдержку и доказывать, что вы не верблюд, а забывчивый человек.

Придти в офис обслуживания?

Давайте дам карту по Москве, так проще будет.

В этом случае потребуется потратить свое время и лично прийти в отделение «Райффайзенбанка», что уже не прикольно для многих. Однако некоторым удобнее всего выбрать именно этот способ. Предъявив паспорт, можно получить всю необходимую информацию.

Преимуществом этого метода является то, что можно сразу получить ответ на вопрос и выполнить все требуемые действия со счетом или с баллами.

Принцип такого метода — спрашивайте, что угодно.

Специалисты обязаны ответить. Они же за это получают зарплату!

Позвонить по телефону горячей линии

Сегодня тут два телефона.

+7 495 775-52-03

8 800 700-00-72

Необходимо понимать, что операторы могут предоставлять информацию исключительно клиентам, поэтому сначала вам придется пройти процедуру верификации личности.

Это легко.

Достаточно ответить на несколько вопросов, которые касаются лично вас или последних операций по счету.

Ответив правильно, вы пройдете верификацию и получите сведения о том, сколько баллов накоплено.

Будьте готовы довольно долго общаться со специалистами, так как они будут задавать разные вопросы, чтобы опять же узнать, что вы не верблюд.

Использовать банкомат!

Не все знают, как проверить бонусный баланс с помощью устройств АТМ.

Для этого необходимо:

- найти нужный терминал;

- вставить в него «пластинку» Райффайзен-банка с кэшбэком по карте #ВСЁСРАЗУ;

- ввести ПИН-код;

- в меню выбрать интересующий продукт;

- нажать на кнопку «проверить баланс».

Информация появляется на экране или печатается на чеке.

Там указывается, сколько реальных денег у вас есть и каков бонусный баланс.

Вы сами можете выбрать, как узнать количество баллов.

Но копить – это одно.

Самое интересное – тратить бонусы.

А вот как обменять их на рубли и по какому курсу знают далеко не все.

Как потратить баллы?

По карте #ВСЁСРАЗУ с кэшбэком от «Райффайзенбанка» условия довольно выгодные.

Правила использования довольно простые: вы оплачиваете товары пластиком, а за это банк начисляет вам бонусы.

Чем вы дольше их копите, тем они дороже стоят. Потратить полученные баллы можно в магазинах-партнерах или обменять их на реальные деньги. Естественно, мы рассмотрим оба варианта.

Сертификаты в компаниях-партнерах «Райффайзена»!

В зависимости от компании, возможно, воспользоваться разными сертификатами.

Вот несколько примеров:

- купить 4 000 миль в компании S7 за 3 000 баллов;

Кстати, по поводу кэшбэка за покупки билетов в компании «Эс-Сэвен» .

- получить сертификат на 300 рублей на «ozon.ru» за 600 баллов;

Про «ОЗОН» и способы возврата денег в нем за покупки .

- приобрести сертификат на 100 рублей на «Яндекс.Такси» за 200 баллов.

Полный перечень партнеров «Райффайзна» возможно увидеть на официальном сайте компании. Вон выше по ссылке читайте про них.

Кстати, не все партнеры, предоставляющие повышенные скидки клиентам, позволяют купить сертификаты у себя за баллы.

В принципе, возможность потратить бонусы хорошая.

Но вот засада в том, что здесь все целевое.

Хлеб с молоком уже купить нельзя.

Накопленные баллы можно обменять на настоящие деньги

Накопленные баллы можно обменять на настоящие деньги Обмен баллов на деньги

А вот это самое интересное для любого клиента.

Чем больше баллов вы накопили, тем больше вы можете получить.

Курс напрямую зависит от того, как долго вы копили кэшбэк по карте 5% или 3,9% (кредитка или дебетка).

- Так, за 1 000 баллов можно получить всего 600 рублей, за 4 000 баллов 4 000 рублей, а за 20 000 баллов целых 12 000 рублей.

- Кстати, чтобы получить назад 12000 рублей, необходимо потратить 1 миллион рублей.

Мне даже интересно, много ли людей, которые могут себе позволить легко потратить такую сумму, заморачиваются по поводу каши от банка. А, вообще, очень здорово, что кэшбэк предоставляется даже для клиентов с зарплатной картой.

Деньги будут автоматически зачислены на счет.

Удобно и быстро .

А главное — не надо никуда идти для этого.

Требования к клиенту

Чтобы оформить кредитную карту с кэшбэком от «Райффайзена», необходимо соответствовать следующим требованиям:

- российское гражданство;

- возраст от 21 года;

- наличие стабильного источника доходов;

- регистрация в зоне действия банка.

Да-да, «Райффайзенбанк» достаточно строго подходит к выдаче кредитных продуктов, поэтому тут придется предоставить сведения о доходах.

Кстати, а страховка происходит у них в их дочернем предприятии «Райффайзен-Лайф».

Не советую от нее отказываться, иначе вам могут отказать в одобрении заявки.

А если одобрят, то процентная ставка будет максимальной. Сегодня она начинается с 29% годовых, а заканчивается почти 50%.

Не стоит бояться этой ставки. Если вы будете своевременно погашать задолженность, не выходя из льготного периода, то вам не придется ничего платить дополнительно.

Вообще, какая разница, сколько процентов банк готов начислять по карте, если вы не будете ничего ему должны сверх того, что потратили при оплате товаров или услуг?

Но помните про стоимость годового обслуживания.

Часто многие забывают про этот момент и выходят на просрочку.

Согласитесь, что обидно из-за какой-то 1000 рублей портить кредитную историю.

Оформление карты #ВСЁСРАЗУ

Не все «зарплатные» клиенты понимают, как получить кэшбэк в «Райффайзенбанке» по их карте.

Для этого достаточно открыть новую дебетовку и перечислять зарплату на нее.

Согласно действующему законодательству, в бухгалтерии не могут отказать в переводе зарплаты на другой счет, если сотрудник пишет соответствующее заявление. Поэтому вы реально можете получать cashback от «Raiffeisen», являясь зарплатным клиентом. Помните, что закон на Вашей стороне. Если будут «залупаться» бухгалтера — можете стоять на своем, они отстанут.

Разумеется, выше я написал крайний вариант. В целом, не надо ссориться со своими бухгалтерами: как-никак они вам зарплату начисляют.

Если им очень неудобно открывать зарплатную карту в «Райффайзене», то вы сами можете открыть дебетовый пластик и дать реквизиты для перевода денег.

Да и никто вам не запрещает снимать все со своего пластика и закидывать на «Райфф».  С оформлением обычно проблем не возникает

С оформлением обычно проблем не возникает

Подать заявку можно в режиме «онлайн» и лично.

При личном присутствии в отделении «Райффайзенбанка» потребуется предоставить паспорт и заявление.

- Если оформляется кредитка, то дополнительно потребуются второй документ и сведения о доходе.

- При онлайн-заявке понадобится выполнить те же действия, но только на сайте банка.

- Также возможно подавать заявку через специализированные сайты. Вы не будете ничего платить за их услуги.

- Они зарабатывают на партнерке с банком.

- Кстати, при подаче заявки в режиме «онлайн» уже через несколько минут звонят специалисты «Райффайзенбанка» с рядом интересных вопросов.

- Это, своего рода, собеседование. На основании этого разговора и поданных бумаг принимается решение.

- При одобрении надо только придти в удобный офис обслуживания и получить нужную карточку.

Если у вас уже есть дебетовый пластик (не зарплатный) от этого банка, оформленный ранее, то по вопросам, как подключить кэшбэк на карту «Райффайзена», необходимо обращаться к специалистам.

Не все карты поддерживают эту опцию.

Тут фишка в том, что и на другую карту можно подключить кэшбэк на условиях программы #всесразу. Но сделать это можно только в отделении банка. Сотрудники скажут, можно ли конкретно взятый пластик перевести на программу.

Как мне объяснили операторы «Райффайзена», там много разных нюансов, о которых проинформированы только специалисты в доп.офисах.

Вот они и могут сказать, можно ли простой пластик сделать с кэшбэком без открытия нового счета и перевыпуска карты.

Короче. Проще позвонить по номерам выше и прямым текстом все спросить. За спрос не бьют в нос.

Дополнительная информация по кредитке

Если у вас есть кредитка от «Райффа», то вам стоит знать следующее:

- процент по кредиту определяется в индивидуальном порядке;

- банк обычно выдает небольшой кредитный лимит, но при активном использовании карты он его повышает в одностороннем порядке без необходимости предоставлять дополнительные документы;

- используется чип и технология защиты 3D Secure;

- при снятии наличных в банкоматах взимается комиссия (актуально только для клиентов с пластиком ниже статуса «Gold»).

Кстати, еще банк снимает 60 рублей за смс-информирование, начиная с третьего месяца.

А в первый год пользования пластиком не взимается комиссия за годовое обслуживание .

Согласитесь, что реально интересное предложение. Но и это не все. В течение первых 365 дней вам будут начисляться бонусы в двойном размере . Естественно, нельзя забывать про кэшбэк в виде скидок от партнеров «Райффайзенбанка».

В первый год пользования за обслуживание карты платить не придется

В первый год пользования за обслуживание карты платить не придется О чем молчат кредитные инспекторы?

Есть несколько важных нюансов, о которых обычно не говорят кредитные инспекторы во время предоставления кредитной карты #ВСЁСРАЗУ с наличием кэшбэка.

«Райффайзенбанк» может заблокировать карту, если:

- вы не совершаете безналичные платежи в течение года, а сам пластик используется только для внесения и снятия денег через банкомат;

- есть просрочка, однако размер задолженности в документах не указан, в связи с чем можно стать персоной «нон грата» даже за несколько рублей долга;

- используете карту для ведения предпринимательской деятельности;

- злоупотребляете программой кэшбэка;

- предоставили о себе недостоверную информацию.

Могу сказать честно: банк не будет блокировать карту за 1 рубль долга, если это случайная недоплата.

Но если клиент умышленно отказывается платить, то счет блокируется. Это будет намного дешевле, чем взыскивать задолженность в судебном порядке.

А взыскивать придется, потому что банки обязаны резервировать всю сумму кредита при наличии любой просрочки. Представляете, сколько таких должников в банке и какие суммы он вынужден резервировать?

А вот еще большой минус по дебетовой и кредитной карте от «Райффайзена» с кэшбэком: банк может отказать в конвертации баллов в рубли без объяснения причины.

Вроде пока прецедентов не было, однако такая возможность реально может отпугнуть многих.

Еще немного негатива или особенность начисления баллов

- Вы не поверите, но банк начисляет баллы только за каждые 50/100 потраченных от покупки рублей.

- Нет, не от общей потраченной суммы в течение месяца, а именно от каждой покупки.

- Если стоимость товара была 365 рублей, а оплата происходила кредитной картой, то «Райффайзенбанк» начисляет бонусы как за 350 рублей.

- А при оплате дебетовым пластиком будет всего 3 балла, как за 300 рублей.

- Такое округление в меньшую сторону реально занижает количество полученных баллов.

- На этом пункте договора (да, эта информация есть в договоре, надо только внимательно читать) можно потерять до 15% от своего потенциального дохода в виде cashback’a.

А это уже существенно.

Тем не менее, если вспомнить, сколько предлагают другие банки, то вы все равно будете в плюсе. Ведь 3,9% или 5% больше, чем 1% или 1,5% . А именно столько другие банки готовы возвращать клиентам по основным категориям их затрат.

Как производить плановые платежи по кредитке?

Вносить оплату можно несколькими способами:

- через банкомат;

- через интернет-банк или мобильный банк;

- через сторонние организации;

- в офисе обслуживания.

По сути, вы можете выбрать любой способ.

Но важно понимать , что при оплате через сторонние организации берется комиссия.

А деньги зачисляются на счет в течение 3-5 дней.

Могу отметить, что вам не надо ничего платить сверх того, что он взял в банке, если вы погашаете долг в течение 52 дней после открытия кредитной линии.

Необходимо уточнить заранее, какую именно сумму требуется вернуть, чтобы не попасть на проценты.

Платежи по кредитке можно вносить через терминал

Платежи по кредитке можно вносить через терминал Если же вы не успели вернуть всю сумму, то вам придется платить 10% от суммы основного долга и проценты за пользование кредитом.

Это минимальная сумма. Конечно, можно оплачивать и больше. Тогда у вас получится быстрее восстановить кредитный лимит.

- Кстати, даже кредитку можно использовать как дебетовую карту.

- Для этого достаточно вносить на нее свои средства даже при отсутствии долга.

Тогда можно будет их без труда тратить на собственные нужды без необходимости погашать задолженность перед банком. А еще их можно снимать без комиссии в банкомате.

А какие еще есть карты от «Райффа» с возвратом в виде баллов или процентов?

Начнем, по традиции, с кредиток. Тут «Райффайзенбанк» на предлагает и другие карты с кэшбеком (в виде миль и процентов).

«Austrian Airlines MasterCard World»

Возможность выпуска пяти дополнительных карт к вашему счету

Бесплатная экстренная выдача наличных за рубежом

4000 партнеров предоставляют скидки по карте

Что еще тут предлагается?

- от 28% процентная ставка

- 0 дней моментальная выдача карты

- 0 ₽ бесплатный Онлайн-банк

Есть остальные две штуки, они не очень популярные, но я их просто упомяну.

- «Visa Platinum Travel Premium Rewards»

- 5% кэшбэк на АЗС

- 0 ₽ бесплатные уведомления об операциях и Онлайн-банк

- 0 ₽ бесплатное страхование для всей семьи

«Buy&Fly»

Получайте 4 мили за каждые потраченные 100 рублей!

«Детская карта»

- индивидуальный дизайн

- 5% cash-back на все покупки (Держателям карты в возрасте от 14 до 17 лет включительно возвращается 5% от всех трат обратно на карту. Максимальная сумма вознаграждения - 200 рублей в месяц).

- 0 ₽ бесплатное пополнение

- 0 ₽ бесплатное пополнение

«Дебетовая карта МИР»

- 0 дней — моментальная выдача карты

- 0 ₽ — для зарплатных клиентов

- % — специальные предложения для держателей карты МИР

Ну, вроде все. С дебетовыми тоже закрыли вопрос.

Альтернативы лучшей карте с кэшбэком #ВСЁСРАЗУ

Есть немало альтернативных продуктов, однако у каждого из них есть свои преимущества и недостатки .

Лично мне нравится предложение от «Райффа», поэтому могу рекомендовать воспользоваться им.

Но если вы хотите попробовать что-то другое или не желаете менять свой банк и хотите получить еще что-то от него, то стоит обратить внимание на следующее:

- ; Я уже делал обзор этого банка и его карточки. Кому интересно — бегите по ссылке и узнаете много чего интересного.

- «Польза» от Хоума; Тут тоже . Приглашаю к прочтению.

- Отличная карта от «Росгосстрахбанка»;

- Различные .

Вообще, есть немало разных продуктов с кэшбэком, но обычно они заточены под что-то конкретное.

Поэтому найти универсальный просто нереально на сегодня.

Именно «Райфф» предлагает наилучшие условия сотрудничества, в связи с чем количество клиентов у него стабильно растет с запуском этой программы.

Главной фишкой карты «Все сразу» от Райффайзенбанк является высокий процент возврата за покупки. Кэшбэк в 5% — это одно из лучших предложений на рынке карточных услуг. Представьте, сколько можно сэкономить (вернуть) денег в течении года!

Конечно, все это звучит заманчиво. И именно этим и пользуется банк, делая основной упор на повышенный размер Cash back — 5% ЗА ВСЕ .

Но не все так гладко, как можно показаться на первый взгляд. Карта классная, безусловно. Но…только для определенных категорий владельцев.

Для того, чтобы выжать максимум пользы от карты от Райффайзенбанк, нужно предварительно узнать все условия (в том числе скрытые или неявные на первый взгляд).

А уже потом решать, нужен вам этот пластик или нет.

Итак, поехали…

Главные условия

Карта «Все сразу» выпускается в 2 вариантах:

- кредитная;

- дебетовая.

Основные параметры у них идентичные. Поэтому сначала разберем обычную дебетовку. А потом пройдемся по кредитному пластику.

Банк заманивает потенциальных держателей карт следующими условиями:

- cash back — до 5%;

- бесплатный год обслуживания (далее 1 490 рублей ежегодно);

- двойные баллы за покупки в первые 365 дней;

- смс-информирование — 60 рублей в месяц (первые 2 месяца бесплатно);

- халявные бонусы и акции в течении года;

- снятие наличных в банкоматах (родных и банков партнеров) — без комиссий.

Как и кто может получить карту

Требования для получения пластика довольно лояльные.

Возраст от 18 лет. Гражданство РФ. Местная прописка не требуется.

Заказ можно оформить онлайн, сразу на официальном сайте банка.

Как обещает банк, для получения дебетовой карты нужен только паспорт.

Для одобрения кредитки, дополнительно нужно предоставить справку о доходах по форме 2-НДФЛ, либо справку по форме банка.

Допускаются альтернативные документы: документы на автомобиль, скан загранпаспорта с отметкой о пересечении границы за последние 12 месяцев.

На практике, получить карту оказалось не так просто. Автор статьи, оставил онлайн-заявку на сайте банка. Через неделю пришло смс-уведомление от Райфа о готовности именной карты.

Посетив отделение банка (и потеряв около часа в очереди) выяснилось, что в карте мне отказано. На вопрос «а почему пришла смс о готовности?» Маринка ничего путного не ответила.

Зато предлагала оформить платную кредитку. Естественно, учитывая такое отношение банка к потенциальным клиентам уже на этапе начала сотрудничества, от предложения вежливо отказался.

Условия кэшбэка — 5% за все?

Самое «вкусное», что есть у карты «Все сразу» — это конечно же бонусная программа. Или программа лояльности, как ее называет Райффайзенбанк.

Все начисления (кэшбэк) производятся в баллах. И с первого раза трудно уловить — а сколько будет стоит один балл в рублях?

В первый год пользования дебетовой картой «Все сразу» — банк «наливает» 1 балл за 50 рублей. Со второго года, только за 100 рублей.

Чтобы понять ценность баллов нужно посмотреть, как их можно использовать.

В классическом понимании, возврата кэшбэка не происходит. За покупки вы получаете пресловутые баллы, которые можно либо обменять на сертификат (Озон, Яндекс такси), либо получить денежное вознаграждение.

Естественно, мы рассмотрим последний вариант — деньги.

Обмен возможен при накоплении минимального уровня баллов. Причем, чем больше баллов, тем более выгодный курс обмена будет доступен.

Зная, сколько начисляют баллов, можно вычислить реальный размер кэшбэк в привычных нам процентах.

Если брать в расчет 1 балл за каждые потраченные 50 рублей выходит:

- Для получения cash back 250 рублей нужно накопить 500 баллов или потратить 25 тысяч. Реальный кэшбэк составит 1%.

- Сертификат на 600 рублей за 1000 баллов (сумма трат по карте 50 тысяч) соответствует кэшбэку 1,2%.

- Обмен 4 000 рублей за 4 000 баллов доступен за траты 200 тысяч. Это соответствует 2% «каши».

- Ну и самая выгодная и сложно достижимая схема обмена 50 тысяч рублей за 20 000 баллов. Здесь все просто. Нужно потратить ровно миллион!

В итоге именно это дает заветные 5% cash back.

Срок жизни накопленных баллов составляет 36 месяца.

Накопить 20 тысяч баллов за 3 года при средних тратах даже 30-40 тысяч ежемесячно вполне реально.

Или даже всего за год — нужно тратить по 84 тысячи ежемесячно. Но…..

Банк всячески старается, чтобы клиент не получил заветного 5% кэшбэк.

Во-первых , введено ограничение на максимально возможный размер ежемесячного начисления баллов — 1 500. Или покупок на 75 тысяч рублей.

С 1 января 2018 года банк изменяет условия по карте. Максимальный ежемесячный лимит ограничен 1 000 баллами (вместо 1500). Другими словами, кэшбэк начисляется за покупки до 50 тысяч рублей. Все что сверху, не вознаграждается.

Во-вторых , со второго года пользования пластиком, бонусная программа ухудшается в 2 раза — 1 балл дают уже за каждые 100 рублей. Выходов из этой ситуации два: либо смириться и получать до 2,5% cash back, либо оформить кредитную карту (за 1490 в год), с постоянной ставкой 1 балл за 50 рублей.

Ранее, на старте программы, ежемесячного лимита в 1 500 баллов не было. И многие «продвинутые» клиенты пользовались этой «дырой» по полной. Оплачивали картой крупные покупки (например, авто) и буквально за пару месяцев получали свое вознаграждение 50 тысяч рублей. Банк быстро прикрыл эту возможность.

Акции, плюшки и прочие плюсы

Подарки

Подарочные 500 баллов от банка в День рождения. Если конвертировать по курсу 5% кэшбека, получаем денежный эквивалент 1250 рублей. Практически стоимость годового обслуживания. При обмене на сертификат 4 000 руб за 4 тысячи баллов — имеем 500 рублей. Так или иначе, подарки всегда приятно получать.

С 2018 года будут дарить 300 баллов на День Рождения и 200 на Новый год. Также всем новым клиентам приветственный бонус — 300 баллов.

100% возврат

Кэшбэк по карте «Все сразу» действительно начисляется практически за все операции. Здесь все честно. Учитывая, что большинство банков вводит достаточно огромный список категорий исключений, Райф на этом фоне выглядит белым и пушистым.

Конечно, некоторые исключения все же есть. Но для рядового среднестатистического пользователя, практически незаметен.

Основные исключения MCC-code : снятие наличных, погашение кредитов, денежные переводы, операции связанные с лотереями, казино и пополнением электронных кошельков.

За основные, самые затратные статьи расходов (продукты питания и покупки в супермаркетах, оплата ЖКХ, сотовой связи и интернета, даже туристические путевки) можно смело получать cash back.

Банк постоянно проводит различные акции для своих и потенциальных клиентов.

Из последних предложений:

- Год бесплатного обслуживания по карте.

- 10% кэшбэк за все покупки по кредитной карте (вознаграждение до 1000 рублей за каждый месяц).

- Закажи кредитку и получи вторую с бесплатным обслуживание на все время.

- Новым клиентам дарили 300 баллов за первые покупки по карте.

И много чего другого, билеты в кино, театр, сертификаты. Причем условия выполнения всегда достаточно лояльные.

В этом плане, никаких нареканий у действующих клиентов банка не наблюдались.

Недостатки и скрытые условия

В тарифах можно найти интересную информацию.

Банк может заблокировать карту или уже начисленные баллы в случаях:

- Клиент не пользуется картой более года (имеется ввиду безналичная оплата товаров и услуг). То есть, хранение, снятие и переводы денежных средств в эту категорию не входят.

- В случае возникновения просрочки по кредиту Банка. Сам размер нигде не указан. Получается даже при неоплаченной задолженности всего в 1 рубль, можно получить бан от банка.

- Использование карты в предпринимательских целях. Опять же нигде нет никакой конкретики. Что подразумевает Райф под этим понятием? Если расплатиться по карте за мешок или пять муки (сахара, макарон) или купить большую коробку тушенки (сгущенки, консервы) — это легко можно привязать к мелкому опту и соответственно к оплате операций по предпринимательской деятельности)))

- Клиент злоупотребляет правами получения кэшбэка за покупки. Никакой границы как всегда нет. Все действия клиентов принимаются на усмотрение банка. Теоретически любой владелец карты «Все сразу», если много тратит денег, может быть обвинен в злоупотреблении использования в целях наживы.

- Предоставление недостоверной информации о себе. Здесь есть риск блокировки в связи со сменой этой данных (поменяли паспорт, переехали на другой адрес, сменили работу) и не сообщили банку вовремя об этом.

Складывается мнение, что Райффайзен специально оставляет себе возможность отключить программу лояльности и аннулировать баллы у кого угодно (пункты 3-5). Конечно, можно пофантазировать о причинах и возможностей блокировки. Но хотелось бы конкретики от банка. Сразу «договориться на берегу» о точных условиях и запретах за которые положено наказание.

Кстати, в сети есть такие «счастливчики», попавшие в опалу у банка. В некоторых случаях причины просто банальны. Оплачивал человек по карте много операций по покупку бензина. Или покупал постоянно бытовую технику на крупные суммы. Решил построить дом и оплачивал стройматериалы (а удовольствие это не дешевое).

Банку это не понравилось и он «обвинил» своего клиента в ведение предпринимательской деятельности и (или) злоупотреблении использования пластика с целью получения дополнительной выгоды (cash back 5%).

Конечно, это единичные случаи. Но прецеденты уже есть.

Клиент может обжаловать решение банка. Либо путем переговоров, либо предоставлением необходимых документов (каких именно не указано). Интересно, что после положительного решения о снятии блокировки, возвращаются только ранее накопленные баллы. Все что было бы положено за покупки в период блокировки не вознаграждается.

Банк периодически меняет программу начисления баллов. В основном в сторону ухудшения. Это влечет большие риски и неопределенность для клиентов.

Ну и самый большой минус, отпугивающий потенциальных клиентов — это отсрочка в получении вознаграждения в виде кэшбэка.

Придется копить баллы несколько месяцев (или даже лет). У конкурентов кэшбэк, пусть и не такой большой, можно получать каждый месяц. И самое главное, с единой ставкой, независимо от размера трат. Даже со скромными ежемесячными расходами можно найти карту с 1 — 1,5 — 2% за покупки.

По карте «Все сразу» нет процента на остаток

Начисление баллов

Нужно знать!

Баллы начисляются только за каждые полные 50 (или 100 рублей в зависимости от карты) от покупки. Округление всегда происходит в меньшую сторону.

Получаем, что все, что ниже этой суммы, не учитывается при расчете кэшбэка. И при ставке 1 балл за 100 рублей выходит за операцию 299,99 рублей «капнет» всего 2 балла.

Поэтому, реальный начисленный размер будет всегда ниже заявленного банком. Например, если за месяц по карте было совершено покупок на 50 тысяч рублей, то теоретически банк должен начислить 1 000 баллов (1 за каждые 50 р.). На практике получаем немного меньше.

Здесь все будет зависеть от характера трат и главное их размера. При совершении множества мелких покупок, потери будут более ощутимы, чем при крупных и редких на аналогичную сумму.

Примерно, на этой незаметной функции, может теряется около 5-15% от начисленного вознаграждения.

Например, при расходе 990 рублей — в идеале должно быть начислено 19 баллов (1 балл за каждые полные 50 рублей).

Если совершить 10 покупок по 99 рублей (итого 990 р.), получим 10 баллов.

5 операций по 198 рублей (общая сумма снова 990 р.) принесут владельцу 15 баллов.

2 раза по 495 рубля обогатит владельца на 18 баллов.

Кредитная карта «Все сразу»

Кредитка позволяется пользоваться без процентов деньгами банка до 52 дней.

В течении 30 (или 31) дня совершаете покупки по карте. Далее вам дается 21 день, чтобы погасить долг.

Если все сделать правильно — проценты по кредиту не начисляются. При просрочках начинает действовать процентная ставка — от 29% годовых, до полного погашения долга.

Снимать наличку (как и совершать онлайн переводы) — дорогое удовольствие.

Выдача наличных и переводы:

- в родных банкоматах — 3% + 300 рублей.

- в сторонних банкоматах — 3,9% + 390 рублей.

Естественно, что за снятие наличных не действует беспроцентный период. Плата начинает капать с первого дня.

Снимать собственные средства на карте «бесплатно» тоже не получится. Банк все равно возьмет свой процент 3 или 3,9%.

Годовая плата за обслуживание карты — 1490 рублей, списывается единовременно на следующий день после совершения любой первой операции.

Главное отличие кредитки от дебетового пластика в системе вознаграждений за покупки. Кредитная карта дает постоянные 1 балл за каждые потраченные 50 рублей на весь срок.

Учитывая, что по дебетовой карте со второго года ухудшаются условия в 2 раза по начислению баллов и пластик становится платным, есть смысл оформить кредитку. А саму дебетовую карту закрыть.

Все накопленные ранее баллы по дебетовой карте, будут доступны и на новой кредитной.

В остальном мы имеем абсолютно идентичные условия.

Многие продвинутые владельцы используя возможности кредитки, могут не только легко отбить стоимость годового обслуживания, но и немного заработать.

Собственные средства помещаются на вклад в банке под проценты. А покупки совершаются на кредитные деньги. К моменту необходимости погашения долга по кредитке, деньги снимаются со вклада и переводятся на карту Райфа.

В итоге долг погашен вовремя, проценты по нему платить не нужно. А с банка имеем небольшую прибыль в виде процентов по вкладу.

В условиях онлайн-платежей, все эти операции можно выполнять не выходя их дома. Тем более карта Райффайзенбанка позволяет бесплатно стягивать на себе деньги с карт других кредитных организаций.

В заключение и выводы по карте

Самая главная фишка карты Все сразу — 5% кэшбэк. Но пластику скорее всего подошло бы другое название «Не все и не сразу» или «Не все сразу».

Многие кстати ее так и окрестили.

Что мы имеем?

Честные начисление вознаграждения практически за все операции. Бесплатный первый год обслуживания. Некоторые плюшки от банка в виде раздачи бонусов.

А вот минусов у пластика намного больше.

Это и практически нереальная возможность для большинства, получить заветные 5%. Нужно в течении 20 месяцев тратить по 50 тысяч рублей. Попутно, еще со второго года оформляя кредитку, дабы сохранить выгодный процент вознаграждения. Чтобы уложиться в 3 года (срок жизни баллов) потребуется тратить ежемесячно по 28 тысяч рублей.

Со второго года пользование дебетовой карты нецелесообразно. А кредитная карта несет для владельца определенные риски. При неграмотном пользовании картой, можно легко попасть на проценты по кредиту и пластик станет действительно для вас «золотым».

Также банк «грешит» постоянным изменением условий. Эта неопределенность, а что «будет завтра?» пугает.

Конечно, есть еще кэшбэк в 2 процента. Но чтобы получить на руки «живые» деньги, нужно совершить операций на 200 тысяч рублей.

Можно конечно немного схитрить. И оплачивать картой не только свои покупки, но и родственников, друзей. Беря у них наличку, взамен получая баллы на карту. Покупка дорогостоящей бытовой техники или обычная коммуналка. По такой схеме можно легко набирать искомые 50 000 рублей в месяц.

Альтернативные предложения других банков

На рынке банковских услуг в сфере предоставления кэшбэк за покупки давно является нормой 1%. Без каких-то дополнительных условий. Если поискать получше, можно встретить немного более выгодные предложения. С весьма простыми требованиями.

— бесплатная, кэшбэк на выбор: 1-2% за все или 4-10% за специальные категории на ваше усмотрение (менять можно самостоятельно) — Авто, рестораны, путешествия, развлечения. Cash back поступают на счет в следующем месяце.

— платная карта. Стоит 300-500 рублей в год. Cash back 5% за продукты питания и покупки в супермаркетах. И 1% на все остальное. Есть процент на остаток. Выплаты в следующем месяце живыми деньгами. Всего за месяц можно легко «отбить» стоимость годового обслуживания.

— бесплатная. Дает повышенные 3% «каши» за выбранную вами категорию (на выбор, их более 10), в том числе продукты питания, авто, рестораны, здоровье и прочие. На остальные покупки — идет стандартный 1%. Есть процент на остаток средств по карте. Причем начисление — ежедневное. Не зависит от суммы и нет ограничений на ввод-вывод средств. При заказе карты — банк дарит 500 рублей после первой покупки.

Tinkoff black — бесплатная. Кэшбэк — 1% на все. Выбор 3 любимых категорий с повышенным возвратом -5% И до 30% на бонусные специальные категории, устанавливаемые банком.

А вы готовы ждать 3 года, чтобы заработать 5% кэшбэк (не все сразу)? Или бы довольствовались «синицей в руке», получая маленькие 1-2%, но ежемесячно.

Известный банк «Райффайзенбанк» предложил своим имеющимся клиентам и тем, кто только решается стать клиентом этого кредитно-финансового учреждения новую кредитную карту с кэшбэком VISA Gold .

Система подразумевает возможность накопления бонусов, посредством совершения разных операций картой в торговых точках. Причем баллы будут аккумулироваться вне зависимости от того, в каких торговых точках происходит оплата по карте.

За каждые 50 рублей , что были оплачены картой, пользователю зачисляется 1 балл . Впоследствии эти баллы можно обменять на летные мили от авиакомпании S7. Помимо этого, можно их использовать на поездки посредством компании Яндекс.Такси, обменять на сертификаты в онлайн-магазине, что является официальным партнером банка или пустить на благотворительность.

Естественно, все баллы, которые удастся накопить, очень просто снова обменять на деньги, в размере 5% от общей суммы баллов. Помимо всего прочего, пользователь может сам решать, конвертировать все баллы в один тип вознаграждений или в несколько.

Так выглядит сама карта «Всесразу»

Так выглядит сама карта «Всесразу»

Условия получения кэшбэков и конвертации их в деньги

Перед тем, как приступить к обмену своих накопленных баллов на один из видов поощрений, необходимо знать следующие условия:

- Конвертация баллов в реальные деньги : 20 тысяч накопленных баллов можно приравнять к 0.7% кэшбэка или 100 рублям, 4 тысячи баллов равны 2% кэшбэка или 4 тысячам рублей, 20 тысяч накопленных баллов равны 5% кэшбэка или 50 тысячам рублей.

- При обмене полученных бонусов на мили S7, условия конвертации следующие: 2500 бонусов равняются 1 тысяче миль, 15 тысяч бонусов – 10 тысяч миль, 18 тысяч бонусов – 20 тысяч миль.

- При обмене бонусов на сертификаты от Яндекс.Такси , конвертация происходит по следующим принципам: 200 бонусов – 100-рублевый сертификат, 400 баллов – сертификат на 300 рублей, а 500 баллов – сертификат на 500 рублей.

- Для обмена бонусов на сертификаты от магазина Ozon.ru , необходимо рассчитывать на следующие условия: 600 бонусов можно обменять на сертификат дающий 300 рублей, 1500 баллов можно обменять на сертификат дающий 1 тысячу рублей, 4 тысячи баллов на сертификат дающий 6 тысяч рублей.

Все баллы имеют свой срок годности, и если владелец карты не успел обменять или потратить бонусные баллы на протяжении 36 месяцев, тогда они аннулируются.

Максимальная сумма по кредитному лимиту карты составляет – 600 000 рублей . По безналичным транзакциям по банковскому счету, действует процентная годовая ставка в размере 31-34% . Если транзакции происходят в качестве переводов между картами или при снятии наличности с банкомата или кассы, тогда процентная ставка будет 39% годовых .

Годовое обслуживание карты составляет 1490 рублей. Если клиент решит заказать карту с уникальным дизайном, тогда цена карты будет 1990 рублей. Для каждого клиента предусмотрена услуга льготного кредитования в размере 50 дней. Если вернуть взятые в кредит средства в этот период, тогда процентная ставка начисляться не будет. Этот период распространяется исключительно на безналичные операции по карте, при оплате услуг и товаров.

При снятии денег в кассах банка/банкоматах или банкоматах банков-партнеров, будет взыматься комиссия 3,3% и дополнительно 300 рублей . При снятии средств в банкоматах или кассах других кредитно-финансовых организациях, комиссия составит 3,9% и 390 рублей .

Банк предоставляет возможность подключения услуги sms-info, ежемесячная цена которой – 60 рублей. Однако первые 2 месяца, плата взыматься не будет, а впоследствии ее можно отключить.

Благодаря тому, что аналитики «Райффайзенбанка» проделали большую работу по определению самых частых покупок картой. Было определено, что большая часть клиентов совершает операции по приобретению товаров в интернет-магазинах, покупке авиабилетов и оплаты такси. Поэтому были подобраны партнеры именно по этим категориям, чтобы снизить затраты по самым частым направлениями.

Эта карта очень популярна не только среди уже имеющихся клиентов банка, но и среди тех, кто только собирается к ним присоединиться.

Кэшбэк от Райффайзен Банка позволят возвращать часть суммы от всех покупок, совершенных по карте. Накопленные бонусные единицы обмениваются на различные подарки – сертификаты, деньги, мили. Чтобы получить вознаграждение, в личном кабинете Райффайзен Банка нужно посмотреть, сколько баллов начислено за кэшбэк. Но прежде чем вступить в программу лояльности, клиентам рекомендуется узнать все нюансы и правила участия.

Принцип начисления баллов за кэшбэк от Райффайзен Банка

В рамках программы лояльности может быть предусмотрено начисление дополнительных баллов – в день рождение или к Новому году, при оформлении карточки.

Важно! Обратный обмен израсходованных баллов не предусмотрен. Если пользователь отказывается от приобретенных авиабилетов, забронированного отеля или не использует сертификат, потраченные единицы теряются. Также не предусмотрена конвертация между ними – баллы меняются только один раз: после их начисления они расходуются на вознаграждение.

Как посмотреть их количество

Чтобы посмотреть баллы за кэшбэк в Райффайзен Банке, нужно зайти в личный кабинет. Если доступа к нему нет – потребуется пройти регистрацию. В разделе «Обмен баллов» производится их обмен на любые вознаграждения из каталога. В «Истории операций» можно посмотреть порядок начислений – за какие операции, в какую дату, какое количество было получено. Сумма бонусов рассчитывается за любой выбранный период.

Выплата баллов занимает от 1 дня до месяца: Озон.ру или Яндекс.Такси – в течение суток, S7 Priority – в течение 20 суток, конвертация в денежные средства – до 3 недель, бонусы РЖД – до 10 дней. Поэтому, если единицы не отображаются в личном кабинете, нужно подождать определенное время. Также следует учитывать, что не за все траты клеинт получает вознаграждение.

Как потратить или обменять баллы

Чтобы потратить баллы, нужно соблюдать определенные условия. Ключевое из них – регистрация в программах лояльности. Например, для оплаты авиабилетов пользователь должен быть участником соответствующей программы, для покупки билетов РЖД – пройти регистрацию на rzd-bonus.ru. С сертификатами на Яндекс.Такси и Озон.ру – аналогично, необходимо зарегистрироваться в системе, установить приложение Яндекс.Такси.

Промо-коды из сертификатов вводятся при оформлении заказа в интернет-магазине или вызове такси, баллы списываются с бонусного счета, и производится оплата. Милями и бонусами товары или услуги оплачиваются через сайты программ лояльности от РЖД или S7.

О карте ВСЁСРАЗУ от РайффайзенБанка

Конвертация бонусов имеет довольно сложную схему. С ней проще разобраться в личном кабинете, где все данные сведены в единую таблицу. Рассмотрим на примере, сколько рублей можно получить за бонусы:

- 500 б.б. = 250 р.;

- 1 тыс. б.б. = 600 р.;

- 4 тыс. б.б. = 4 тыс. р.;

- 20 тыс. б.б. = 50 тыс. р.

Аналогичным образом меняются баллы на благотворительные взносы «Старость в радость».

Обмен на сертификаты Озон.ру более выгоден:

- 600 б.б. = 300 р.;

- 2 тыс. б.б. = 2 тыс. р.;

- 4 тыс. б.б. = 6 тыс. р.

Выгоднее всего копить более крупную сумму бонусных единиц, так можно получить больший рублевый эквивалент. Причем независимо от того, что пользователь желает взять: деньги, сертификаты, мили.

Карта «Лента» от Райффайзен Банка

Райффайзен Банк совместно с торговой сетью магазинов «Лента» разработал специальный продукт – кобрендинговую пластиковую карточку «Лента-Райффайзен Банк» с Cashback. Получить баллы можно за любые покупки при расчетах в магазине «Лента». Также клиентам предоставляются дополнительные скидки и бонусы в рамках специальных акций.

Срок действия программы – до 31.12.2020, но если за 30 дней до ее окончания не будет опубликовано официального уведомления о завершении, она пролонгируется еще на год. Рекомендуется самостоятельно узнавать, будет ли продление акции.

Особенности карты: скидки и кэшбэк

Возможна корректировка скидки (процента, который Райффайзен Банк возвращает держателю пластика) при покупке акционных товаров, если законодательно на них установлены минимальные розничные цены.

Как потратить баллы и оплатить покупку

Бонусы используются в качестве скидки на все товары в сети магазинов «Лента». Они не имеют наличного выражения, и, вместо них, нельзя получить реальные деньги. Расплатиться баллами клиент имеет право в любое время по своему желанию.

Пользоваться привилегиями просто – нужно взять товар, сотруднику на кассе сообщить, что часть стоимости будет оплачиваться бонусами. При себе необходимо иметь карту.

Бонусами можно возместить не более 99% от цены, собственными средствами клиент должен выплатить не менее 1 рубля. Минимального процента не установлено.

Стоимость и условия обслуживания

Одно из преимуществ «Лента-Райффайзен Банк» – отсутствие платы за годовое обслуживание. В том числе бесплатно предоставляется доступ в интернет-банк, через который можно проверить, сколько баллов начислено. Но чтобы получить карту, нужно оплатить единоразовый взнос в 300 рублей.

Счет пополняется любым стандартным способом – через банкоматы, банковским переводом, в отделении банка. Без комиссии внести средства можно через Райффайзен Банк и технические устройства партнерских компаний:

- УРАЛСИБ;

- Росбанк;

- Газпромбанк;

- БИНБАНК;

- Московский Кредитный банк (МКБ);

- Россельхозбанк;

- Энерготрансбанк.

Полный список всех адресов находится на сайте Райффайзен Банка – www.raiffeisen.ru.

Собственные средства можно получить в банкомате, кассе банка, как при использовании дебетовой карточки. Ограничение наложено только на выдачу бонусов – они тратятся на покупки в «Ленте».

Как оформить карту Raiffeisen Лента

Получить карточку может любое дееспособное лицо по достижении 14 лет. При этом несовершеннолетние граждане обязаны предоставить разрешение на открытие счета от родителей или опекунов. Все участники заполняют анкету и передают ее представителю.

Банковский функционал активируется отдельно, в течение полугода с момента получения пластика. При этом Райффайзен Банк откроет лицевой счет, и карточка будет совмещать в себе дебетовую и бонусную одновременно. То есть за счет собственных средств ею можно будет расплачиваться не только в сети «Лента», а в любой торговой точке.

Для тех лиц, кто ранее или в настоящее время уже владеет картой Лента, процедура регистрации не отменяется. Нужно заполнить анкету и подключиться к текущей акционной программе, после этого начинают копиться баллы. При утрате карты она восстанавливается, а все предыдущие блокируются.